Każdy, kto starał się kiedykolwiek o kredyt mieszkaniowy, doskonale wie ile czasu i nerwów zabierają formalności. Stosy dokumentów, zaświadczeń, wypełniana druków powodują, że klienci podpisują wszystko co im pracownicy banków proponują. Przy podpisywaniu umowy o zaciągnięcie kredytu, klientom, często oferuje się ubezpieczenie – zarówno tak zwanych „życiówek” jak i ubezpieczenia nieruchomości. Ta procedura jest jak najbardziej zgodna z prawem, jednak w tym momencie należy zachować daleko idącą ostrożność.

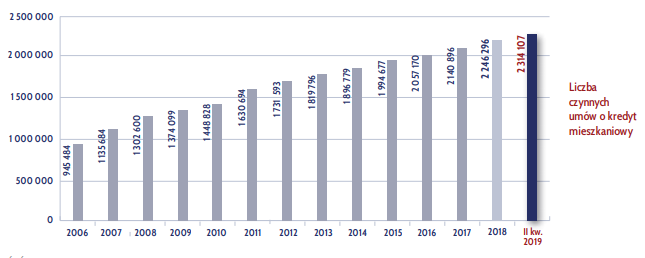

Przybywa osób zainteresowanych kredytem mieszkaniowym

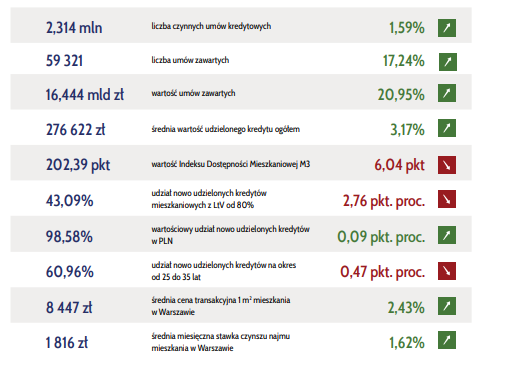

Rynek kredytów hipotecznych nadal znajduje się w fazie wzrostu. Odczyt BIK Indeks – Popytu na Kredyty Mieszkaniowe, potwierdza, iż we wrześniu br. wskaźnik ten wyniósł +16 proc.

Źródło: www.amron.pl

Jak wynika z Raportu AMRON-SARFIN 2/2019 w II kwartale 2019 r. wartość akcji kredytowej okazała się wyższa od dotychczasowych prognoz i osiągnęła poziom 16,5 mld zł. Podobny wynik notowany był ostatnio w 2008 roku.

Źródło: www.amron.pl

Dr Jacek Furga, Prezes Centrum Prawa Bankowego i Informacji, Przewodniczący Komitetu ds. Finansowania Nieruchomości Mieszkaniowych Związku Banków Polskich wyjaśnia:

Poziom akcji kredytowej w II kwartale 2019 roku był najwyższy od 42 kwartalnych obserwacji publikowanych w naszych raportach. Wartość udzielonych kredytów w wysokości 16,5 mld złotych osiągnęła poziom z III kwartału 2008 roku – ostatniego kwartału przed dotarciem do Polski kryzysu subprime. Rekordowa – najwyższa od 31 kwartałów – była również liczba udzielonych kredytów – 59 tys. sztuk.

Cesja na bank co to takiego?

Pomimo, iż ubezpieczenie stanowczo zwiększa koszty kredytu jest ono nieodłączną częścią całej procedury kupna domu/mieszkania pod kredyt. Bank może wypowiedzieć umowę kredytową, jeśli nie spełnimy wszystkich jego wymogów. Banki wymagając cesji praw z umowy ubezpieczenia zabezpieczają sobie w ten sposób swoje interesy. Jest to nic innego jak przeniesienie praw wynikających z zawartej umowy na rzecz innego podmiotu – w przypadku kredytu hipotecznego będzie to bank. W praktyce oznacza to, że biorąc kredyt hipoteczny, istnieje obowiązek przepisania prawa wynikającego z umowy ubezpieczenia na bank (cesjonariusz), mimo że kredytobiorca (cedent) pokrywa koszty związane z ubezpieczeniem. Umowa cesji praw powinna zawierać takie elementy jak min.:

- Co stanowi przedmiot cesji, czyli przedmiot kredytowania, np. dom,

- Dokładną nazwę i adres cesjonariusza,

- Jaka jest kwota cesji odpowiadającą wartości nieruchomości,

- Data ustanowienia cesji.

Oczywiście w umowie cesji bezwzględnie powinien się znaleźć podpis oraz pieczęć osoby przyjmującej powiadomienie o cesji w imieniu ubezpieczyciela. Cesja praw z ubezpieczenia domu lub mieszkania sprawia, że w razie szkód to bank w pierwszej kolejności to bank, będzie upoważniony do otrzymania odszkodowania.

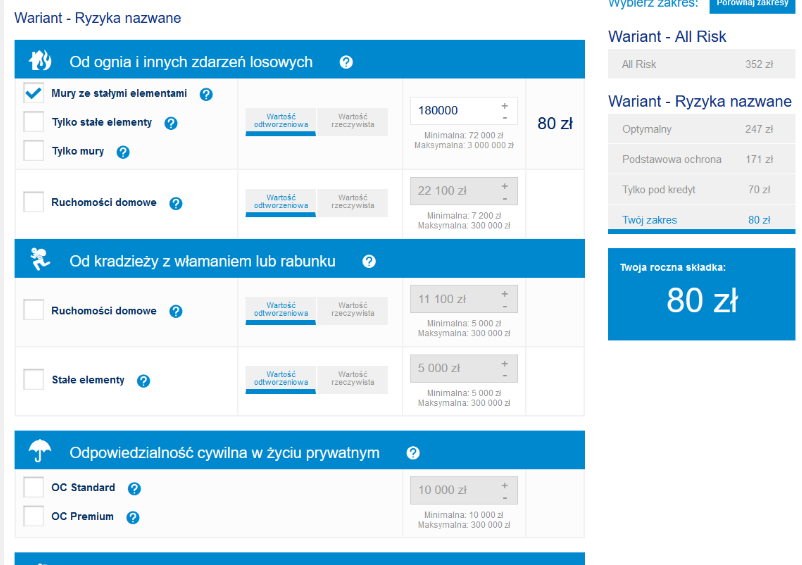

To bank decyduje o zakresie ubezpieczenia pod kredyt

Jeśli zdecydujemy się na ubezpieczenie „na własna rękę”- należy upewnić się, czy udzielający nam kredytu bank ma jakieś szczególne wymagania co do zakresu ubezpieczenia – jeśli tak – koniecznie należy powiadomić o tym agenta ubezpieczeniowego. W większości wymogów stawianych przez banki absolutnym minimum jest ubezpieczenie murów i elementów stałych od ognia i innych zdarzeń losowych (takich jak powódź, huragan, uderzenie pioruna, przepięcie, uderzenie pojazdu, upadek drzewa, zalanie itp.). Umowa ubezpieczenia musi pokrywać się wysokością zaciągniętego kredytu. Z tej polisy należy zrobić cesję na bank. Patrząc na zakres ochrony od strony pracy agentów z pomocą przychodzą im gotowe już szablony w których wystarczy zaznaczyć, iż ubezpieczenie jest pod cesję banku. Obliczając składkę na ubezpieczenie mieszkania w dedykowanych aplikacjach, można wybrać opcję np. „tylko pod kredyt”, a aplikacja automatycznie dobierze odpowiedni (minimalny) zakres ochrony.

Zakup polisy za pośrednictwem banku czy na własną rękę?

Zazwyczaj banki chcą pośredniczyć w sprzedaży polis, z czego mają dodatkowy dochód. W praktyce najczęściej spotykane ubezpieczenia kredytu to:

- ubezpieczenie na wypadek śmierci,

- ubezpieczenie na wypadek trwałego inwalidztwa,

- ubezpieczenie na wypadek utraty pracy,

- ubezpieczenie na wypadek niezdolności do pracy,

- ubezpieczenie pomostowe,

- ubezpieczenie niskiego/brakującego wkładu własnego,

- ubezpieczenie nieruchomości.

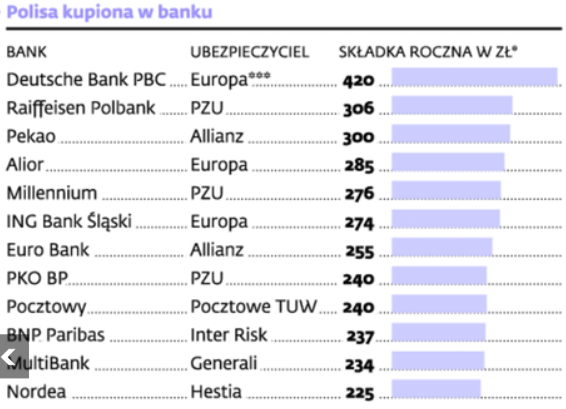

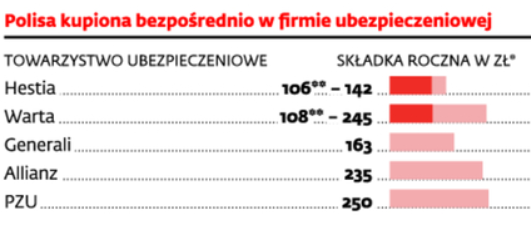

I tu podpowiadamy: instytucje bankowe nie mają prawa żądać ubezpieczenia np. na wypadek utraty pracy, czy ubezpieczenia na wypadek inwalidztwa. To tylko dodatkowe formy ubezpieczenia, z których banki mają dodatkowe korzyści. Jedyną prawną formą zabezpieczenia jest ubezpieczenie na życie oraz ubezpieczenie domu/mieszkania. Ubezpieczenie mieszkania od ognia i innych zdarzeń losowych jest obowiązkowe, ponieważ mieszkanie stanowi zabezpieczenie kredytu. Z reguły wygląda to tak, że skorzystanie z pośrednictwa banku jest niekorzystne dla klienta. Dlaczego? Pośrednictwo zawsze kosztuje, dla banków sprzedaż polis stanowi dodatkowe źródło dochodu.

Źródło: www.gazetaprawna.pl

Często bywa tak, że banki oferują polisy tańsze, niż u agenta. Różnica w cenie wynika z zakresu ochrony. Banki oferując kredytobiorcom polisę mieszkaniową skupiają się na ubezpieczeniu tylko murów (ponieważ są jej właścicielami), natomiast agenci ubezpieczeniowi za podobną cenę polisy zazwyczaj „dorzucają” inne warte uwagi elementy polisy. Paweł Ryciak, agent ubezpieczeniowy Aviva Polska wyjaśnia:

Jeśli klient chce zawrzeć ubezpieczenie na życie dopasowane do swoich potrzeb i o szerokim zakresie ochrony, to tylko u agenta. Natomiast jeśli klientowi zależy głównie na tym, żeby było jak najtaniej, niech wybierze polisę oferowaną przez bank. Ubezpieczenie na życie oferowane przez agenta będzie z reguły mieć mniej ograniczeń odpowiedzialności. Zazwyczaj będą to ograniczenia standardowe, czyli wojna, czynny terroryzm oraz samobójstwo (w ciągu 2 lat od wykupienia polisy), które są również ujęte w kodeksie cywilnym. Natomiast ubezpieczenia oferowane w bankach bardzo często w OWU mają dodatkowe ograniczenia dotyczące np. alkoholu, narkotyków, prób popełnienia przestępstwa, niestosowania się do zaleceń lekarza, chorób psychicznych oraz innych ograniczeń, kiedy ubezpieczenie po prostu nie zadziała.

Źródło: www.gazetaprawna.pl

Zakup ubezpieczenia u agenta może kosztować o sto kilkadziesiąt złotych mniej niż w banku. Oto przykład: mieszkanie o wartości 180,000 zł, ubezpieczone w TU (mury wraz z elementami stałymi) – koszt ubezpieczenia wynosi 80,00 zł.

Źródło: opracowanie własne obau.pl

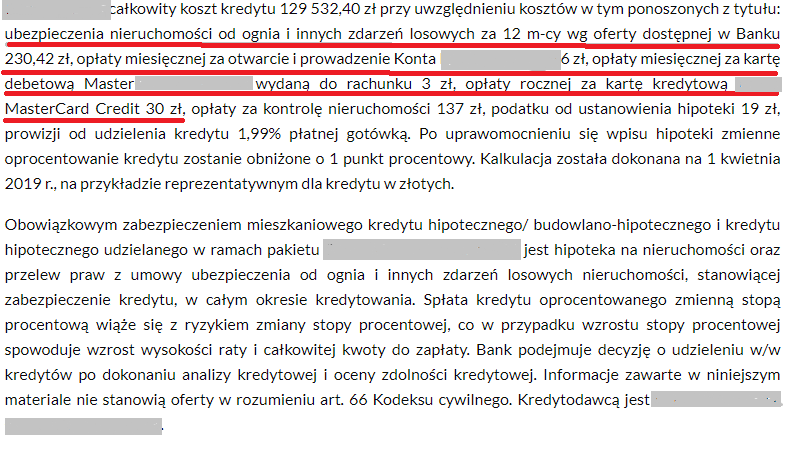

W przypadku polis oferowanych przez banki – przy całkowitym koszcie kredytu w wysokości 129 532,40 zł, ubezpieczenie nieruchomości od ognia i innych zdarzeń losowych (identyczny zakres ochrony jak w przypadku polisy kupionej u agenta) – koszt oferty dostępnej w banku wyniesie 230,42 zł.

Polisa do kredytu w jednym miejscu jest z pewnością wygodnym rozwiązaniem ale patrząc na inne dodatkowe koszty w postaci kart debetowych, kart kredytowych, czy innych „prezentów” za które kredytobiorca musi płacić miesięcznie – nie jest chyba najlepszym rozwiązaniem. Innym powodem odchodzenia od banków w kwestii polis jest język komunikacji. Oferty banków są coraz mniej zrozumiałe, klient zawsze wybierze ten produkt, który zrozumie. Prostota i czytelność oferty jest dla nich ważniejsza niż cena, a to gwarantuje kontakt z agentem ubezpieczeniowym.

Jak wyjaśnia w rozmowie z nami Katarzyna Ostrowska dyrektor Departamentu Marketingu i PR, rzecznik prasowy UNIQA (całość wywiadu do przeczytania tutaj):

55 proc. klientów deklaruje, że zapłaciłoby więcej za markę, która komunikuje się w prosty i czytelny sposób. 64 proc. zarekomendowałoby taką markę innym. Klienci korzystający z ubezpieczeń są skłonni zapłacić o 10-20 proc. więcej.

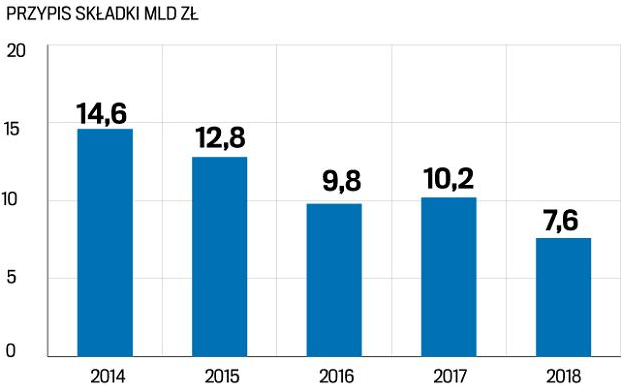

Nie jest to oczywiście jedyna przyczyna odejścia klientów od banków. Ubezpieczyciele winią za to też sytuację na rynku produktów inwestycyjnych i oszczędnościowych. Według „Gazety Wyborczej” – bankowcom coraz trudniej namówić klientów na zakup ubezpieczeń. W ubiegłym roku udało się zebrać 7,6 mld zł składki, a rok wcześniej suma ta wyniosła 10,2 mld zł. Ten gwałtowny spadek to efekt niechęci do tzw. polisolokat.

Źródło: www. http://wyborcza.biz, www.piu.pl

Kolejną kwestią, często zapomnianą jest stan zdrowia kredytobiorcy w momencie przystąpienia do ubezpieczenia. Ekspert z Avivy komentuje:

Zazwyczaj w bankach ankiety medyczne są przeprowadzane są w sposób uproszczony, aby klient na pewno otrzymał ubezpieczenie. A dodatkowe zapisy mówiące o chorobach zdiagnozowanych przed przystąpieniem do ubezpieczenia mogą potem spowodować problemy z uzyskaniem odszkodowania. W przypadku polis oferowanych przez agentów, firmy ubezpieczeniowe skrupulatnie weryfikują ankietę medyczną, ewentualnie wysyłają klientów na badania przed akceptacją polisy. Dzięki temu znają stan zdrowia klienta i ochrona obejmuje również skutki chorób, które zostały zdiagnozowane przed przystąpieniem do ubezpieczenia. Oczywiście, może zdarzyć się sytuacja, że klient zapłaci wyższą składkę niż za standardową ofertę, ale ma za to pewność, że w razie śmierci rodzina dostanie wypłatę.

Na co zwrócić uwagę przy doborze sumy ubezpieczenia?

Paweł Ryciak z Aviva Polska wyjaśnia:

Suma ubezpieczenia na życie powinna nie tylko gwarantować spłatę zaciągniętego kredytu, ale również środki na utrzymanie dla rodziny przez dłuższy czas i ewentualne zachowki. Zarazem składka powinna mieścić się w budżecie, który klient jest w stanie wygospodarować na ubezpieczenie.

Ważne!

Każdy kredytobiorca ostatecznie sam wybiera w jakiej instytucji kupi ubezpieczenie niezbędne do kredytu mieszkaniowego. Porównanie ofert, dobór odpowiednich sum ubezpieczenia, zakres ochrony, cena polisy, wyłączenia spod ochrony, sposób nabycia polisy – od agenta, czy z banku – wszytko to zależy tylko i wyłącznie od kredytobiorcy. Warto jednak zdawać sobie sprawę, że najłatwiejsza do zdobycia polisa (czyli ta oferowana przez bank) nie zawsze będzie tą najlepszą. Szukanie ubezpieczenia we własnym zakresie może zapewnić niższe koszty ubezpieczenia. Mając na uwadze perspektywę 30 lat spłaty kredytu, warto brać pod uwagę każdą formę oszczędności.

Źródło: www.amron.pl wyborczabiz.pl gazetaprawna.pl piu.org.pl aviva.pl

*Raport AMRON-SARFIN 2/2019 – Raport opracowywany jest przez Centrum AMRON w oparciu o dane gromadzone w międzybankowych systemach wymiany informacji AMRON i SARFiN, a także dane publikowane przez Bank Gospodarstwa Krajowego, Główny Urząd Statystyczny oraz Narodowy Bank Polski.