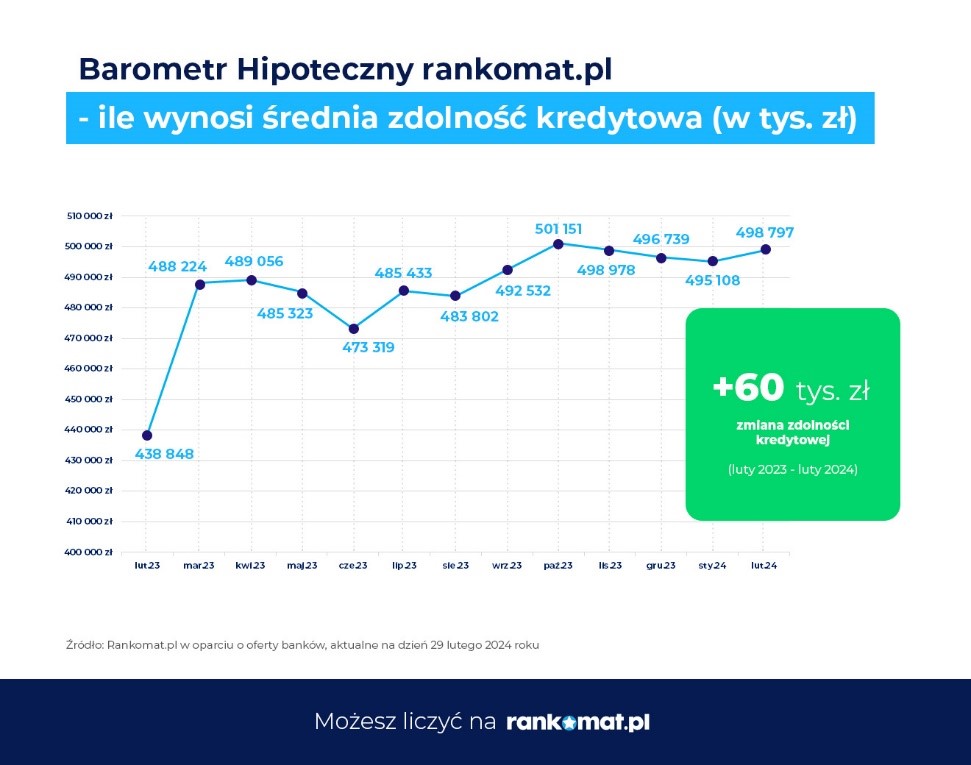

498,7 tys. zł – tyle wynosi na początku marca wartość Barometru Hipotecznego rankomat.pl, który pokazuje, ile pieniędzy może pożyczyć w banku przeciętnie zarabiający kredytobiorca na zakup nieruchomości. W ciągu roku wartość tego wskaźnika wzrosła o 60 tys. zł (czyli o 13,7%). W tym samym okresie, ceny nieruchomości poszły w górę o ponad 25%, co oznacza, że większa dostępność kredytów nie przekłada się na możliwość zakupu większej nieruchomości.

Wskaźnik Barometru Hipotecznego* jest obliczany przez multiporównywarkę rankomat.pl na podstawie standardowych ofert kredytów hipotecznych 10 banków, uwzględniając cztery najczęstsze profile kredytobiorców: singli, par bez dzieci oraz rodzin z jednym i dwójką dzieci. Marcowa aktualizacja wskaźnika uwzględnia ostatnie decyzje Rady Polityki Pieniężnej dotyczące stabilizacji stóp procentowych oraz zakończenie programu Bezpieczny Kredyt 2%.

– Dostępność kredytów hipotecznych osiągnęła najwyższy poziom od trzech lat w październiku 2023 roku, po dwóch obniżkach stóp procentowych. Od tego momentu utrzymuje się na stabilnym, wysokim poziomie, co jest dobrą informacją dla osób, planujących zakup nieruchomości na kredyt. Poprawę dostępności hipotek na pewno mogą przynieść kolejne obniżki stóp procentowych przez RPP. Biorąc pod uwagę szybko spadającą inflację, rynek oczekiwał, że dojdzie do nich już w pierwszej połowie tego roku. Jednak obecnie coraz częściej przewiduje się, że obniżki zostaną odłożone w czasie. Ostatnio natomiast pojawiło się ryzyko podwyżki stóp w drugiej połowie roku wraz z nawrotem wysokiej inflacji. To negatywnie wpłynęłoby na sytuację osób, chcących kupić nieruchomość na kredyt – mówi Konrad Pluciński, analityk rankomat.pl ds. produktów finansowych.

Maksymalna hipoteka: 724 tys. zł

Z porównania oferty 10 czołowych banków wynika, że rodzina z jednym dzieckiem z dochodami na poziomie 10 tys. zł netto miesięcznie, może w marcu 2024 r. liczyć na kredyt hipoteczny w średniej wysokości prawie 600 tys. zł. To o 68 tys. zł więcej niż w lutym 2023 roku i największy roczny wzrost dostępności hipotek ze wszystkich analizowanych grup kredytobiorców. Rozpiętość zdolności kredowej, czyli różnicy między ofertą najbardziej liberalnego a najbardziej konserwatywnego banku w przypadku tej grupy kredytobiorców wynosi aż 334 tys. zł. Najwyższa oferta kredytowa banku opiewa na 724 tys. zł.

Podobnie sytuacja prezentuje się w przypadku rodziny z dwójką dzieci o miesięcznych dochodach na poziomie 10 tys. zł. Oni także mogą liczyć na maksymalny kredyt hipoteczny w wartości 724 tys. zł. Średnia wartość zdolności kredytowej hipoteki dla nich w analizowanych bankach wynosi 531 tys. zł. Jest to o 60 tys. zł więcej niż rok temu i o prawie 20 tys. zł więcej niż w październiku 2023 roku. Tym samym to jedyna grupa kredytobiorców, której zdolność kredytowa wyraźnie wzrosła o ostatnich miesiącach.

Single mają gorzej

Tradycyjnie najniższą zdolność kredytową mają single. Z dochodem w wysokości 6 tys. zł miesięcznie mogą oni średnio pożyczyć na zakup nieruchomości 379 tys. zł. Chociaż to o blisko 50 tys. zł więcej niż rok temu, to w porównaniu z październikiem 2023 roku, ich przeciętna zdolność kredytowa spadła o ponad 13 tys. zł. W ich przypadku najniższa jest także rozpiętość kredytowa dostępnych ofert. W banku o najbardziej liberalnym podejściu mogą oni liczyć na maksymalną hipotekę w wysokości 448 tys. zł. W najbardziej konserwatywnym banku dostaną tylko 306 tys. zł.

Zdolność kredytowa dla pary bez dzieci, posiadającej dochody na poziomie 8 tys. zł miesięcznie wynosi w marcu 486 tys. zł i jest wyższa o 62 tys. niż rok temu. Podobnie jak to ma miejsce w przypadku singli obniżyła się ona w porównaniu z październikiem 2023 roku o 13 tys. zł. Obecnie para bez dzieci może liczyć na maksymalną hipotekę w wysokości 579 tys. zł. W ich przypadku różnica między najwyższym (579 tys. zł) a najniższym (311 tys. zł) dostępnym kredytem hipotecznym wynosi 268 tys. zł.

Bezpieczny Kredyt 2% nadal wpływa na rynek

Obecnie Rynek nie jest łaskawy dla osób, planujących zakup nieruchomości. Pomimo najwyższej od trzech lat zdolności kredytowej, kupujący muszą zmagać się z szybko rosnącymi cenami nieruchomości. W ubiegłym roku wzrost cen mieszkań w największych polskich miastach przekroczył ponad 25%. Rekordzistą były Katowice, w których mieszkania poszły w górę o 47%. Jest to efekt programu Bezpieczny Kredyt 2%, który w drugiej połowie roku rozgrzał rynek nieruchomości do czerwoności, odpowiadając aż za połowę akcji kredytowej banków. Wartość udzielonych przez banki hipotek w ostatnich miesiącach 2023 roku gwałtownie wzrastała, przekraczając w styczniu próg 10 mld zł.

– Rekordowa liczba i wartość udzielonych kredytów hipotecznych przez banki w styczniu w dużej mierze nadal wynika z programu Bezpieczny Kredyt 2%. Choć program ten został wygaszony na samym początku roku, należy pamiętać, że przyznanie kredytu hipotecznego to długi proces. W styczniu wypłacane były kredyty wnioskowane pod koniec 2023 roku. Warto również pamiętać, że budżet na realizację tych dopłat był zarezerwowany w momencie złożenia wniosku o kredyt. Dlatego wpływ programu Bezpieczny Kredyt 2% na rynek kredytów hipotecznych będzie utrzymywał się jeszcze przez pewien czas – ocenia Konrad Pluciński, analityk rankomat.pl.

Ekspert rankomat.pl spodziewa się, że wraz z wyczerpywaniem się puli nowych hipotek z rządowymi dopłatami, spadnie dynamika udzielanych kredytów. Skala tego tąpnięcia może być znacząca. W lipcu 2023 roku, kiedy program Bezpieczny Kredyt 2% był uruchamiany, banki udzieliły hipotek o wartości 4,2 mld zł. Spadek akcji kredytowej prawdopodobnie skłoni część banków do poluzowania podejścia do nowych kredytobiorców, co może mieć pozytywny wpływ na dostępność kredytów na zakup mieszkania lub domu.

Nowy program na horyzoncie

Z drugiej strony rekordowo wysokie ceny nieruchomości mogą sprawić, że część osób planujących zakup mieszkania za środki pożyczone od banku, zdecyduje się na wstrzymanie tej decyzji do momentu uruchomienia nowego rządowego programu Mieszkanie na Start.

– Zainteresowanie zakupem nieruchomości nie słabnie, ale cześć osób może czekać z decyzją kredytową do momentu uruchomienia nowego programu. Są już znane wstępne założenia nowej wersji preferencyjnego kredytu. Osoby, które nie będą mogły z niego skorzystać, z pewnością będą chciały przyśpieszyć decyzję o zakupie mieszkania lub domu, obawiając się dalszego wzrostu cen nieruchomości. Te nadal działają na niekorzyść kupujących. Chociaż chwilowy brak dostępności kredytów na preferencyjnych warunkach schładza stronę popytową, to nie możemy liczyć na to, że ceny nagle zaczną spadać. Dodatkowo dostępność kredytu w ramach Mieszkania na Start będzie mniejsza w porównaniu z poprzednim rozwiązaniem. Jednak samo pojawienie się nowego wsparcia może prowadzić do zwiększenia popytu i dalszych wzrostów cen – ocenia Konrad Pluciński.

Program Mieszkania na Start ma ruszyć najpóźniej jesienią 2024 roku i trwać do końca 2025 roku lub do wyczerpania środków przeznaczonych na ten cel (500 mln zł). Warunki dostępu do rządowego wsparcia są bardziej rygorystyczne, niż miało to miejsce w przypadku Bezpiecznego Kredytu 2%. Program ma wspierać zakup pierwszego mieszkania lub domu oraz zamiany mieszkania na większe dla rodzin z co najmniej trójką dzieci. Dopłaty do kredytów będą dostępne dla singli do 35 roku życia lub par z dziećmi (bez limitu wieku). Nowością będą progi dochodowe. Aby skorzystać z programu, singiel nie może zarabiać więcej niż 10 tys. zł miesięcznie, para bez dzieci – 18 tys. zł, para z jednym dzieckiem – 23 tys. zł, para z dwójką dzieci – 28 tys. zł. W przypadku większej rodziny próg ten wynosi 33 tys. zł. Rządowa dopłata ma obniżać oprocentowanie kredytu hipotecznego do poziomu:

– 1,5% dla jednoosobowego i dwuosobowego gospodarstwa domowego;

– 1% dla trzyosobowego gospodarstwa domowego;

– 0,5% dla czteroosobowego gospodarstwa domowego;

– 0% dla pięcioosobowego i większego gospodarstwa domowego.

* Barometr Hipoteczny rankomat.pl powstaje na podstawie o oferty banków, udostępnionej na potrzeby w porównywarki kredytów hipotecznych rankomat.pl. Te banki to: Alior Bank, Citi Handlowy, Millennium Bank, PKO BP, BNP Paribas, Credit Agricole, ING, Pekao, Santander Bank Polska i VeloBank. Oferta kredytów hipotecznych w powyższych bankach jest sprawdzana dla czterech najczęstszych grup kredytobiorców: singla, pary bez dzieci oraz rodziny z jednym oraz dwójka dzieci. Przyjęte LTV wynosi 20 proc., kredytobiorcy mają stałe zatrudnienia na umowę o pracę, nie mają innych zobowiązań finansowych oraz mają pozytywną historię kredytową w BIK. Wskaźnik Barometru Hipotecznego to średnia z oferty wszystkich banków dla czterech profili kredytobiorców.